Кредит по-русски: граждане ощутили рост своих доходов, захотели делать ремонт и передумали учиться

Как россияне отметили рост своего благосостояния и начали стремиться к путешествиям и устройству собственного «гнездышка»

Аналитическая служба «Реального времени» исследует данные о кредитовании физических лиц Татарстана и России. Как выяснилось, чаще всего россияне занимают у банков на ремонт, предпочитают при этом наличные, а ипотеку в Татарстане в основном берут люди в возрасте от 19 до 30 лет. При этом среди людей, берущих кредиты, заметно выросли доходы: около 40% респондентов посчитали, что они получают больше по сравнению с прошлым годом, а доля граждан, признавшихся, что их доходов хватает только на еду и одежду, снизилась с 40% до 32%.

Лишь 3% россиян могут позволить себе недвижимость

Аналитическая служба «Реального времени» изучила результаты опроса клиентов розничным банком «Хоум Кредит». Банкиры пытались узнать, на какие цели россияне берут потребительские кредиты, а также выяснить, как они оценивают свои доходы.

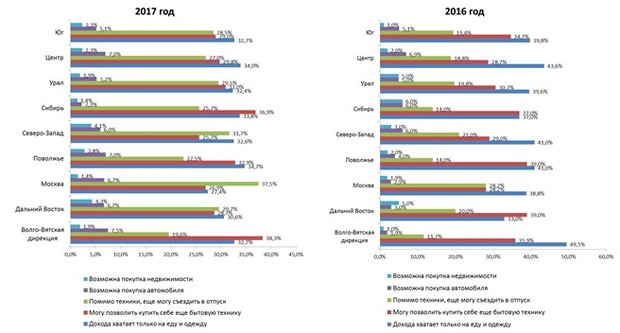

В ходе исследования обнаружилась интересная деталь: россияне, судя по всему, почувствовали некоторую финансовую стабильность. Как следует из опроса банка, 41% респондентов считает, что их доходы увеличились по сравнению с прошлым годом. Тем не менее наибольшая категория опрошенных по-прежнему утверждает, что доходов хватает только на еду и одежду. Таковых оказалось чуть меньше трети. Впрочем, год назад их было больше 40%, так что прогресс налицо — еда и одежда перестают быть пределом мечтаний для типичного россиянина, по крайней мере, для пришедшего в банк.

Еще примерно столько же людей (чуть меньше трети), помимо еды и одежды, могут потратиться также и на бытовую технику. Годом ранее таких было даже больше, зато за год значительно увеличилось количество граждан, которые считают, что «потянут» поездку в отпуск. В 2017 году их оказалось чуть больше четверти, а это почти в полтора раза больше, чем годом ранее — вероятно, еще год назад они могли задуматься только о бытовой технике.

Впрочем, мир не стал идеальным, а достаток людей в нашей стране — хорошим: тех, кто может считать себя полноценно богатыми, больше не становится. Доля граждан, чьих доходов хватает на покупку недвижимости, по-прежнему равна всего лишь 3%. Отметим, что наибольшая доля тех, кто может позволить себе недвижимость, — на Дальнем Востоке (4,3% опрошенных) и на северо-западе страны (4,1%). Меньше всего таких людей — в Москве и Сибири (по 1,4%).

Сибирь беднеет, а Волго-Вятский регион богатеет

Интересно, что в Сибири вообще произошло какое-то невероятное снижение числа людей, которые считают, что могут позволить себе покупку квартиры: еще год назад обширная территория за Уральскими горами была лидером по этому показателю с 6%, за год же он снизился более чем в четыре раза. Также очень ощутимое снижение здесь — почти в три раза — по числу людей, которые могут себе позволить автомобиль. Сейчас их здесь всего 2,3%. Судя по графику, можно предположить, что люди, возможности которых уменьшились, теперь могут позволить себе только отпуск.

Однако еще более печальна ситуация в Поволжье. Сейчас здесь больше всего людей, дохода которых хватает только на еду и одежду, — около 35% (в той же Москве таковых лишь 28%). Примечательно, что годом ранее таких граждан больше всего было не в Поволжье, а в соседнем Волго-Вятском регионе (по градации банка). Тогда таких людей здесь было почти половина, однако за год этот показатель снизился сразу до трети (!) — и теперь тех, кто не может себе позволить даже бытовую технику, здесь меньше, чем в Поволжье, Центральном регионе и Сибири. Часть тех, кто в прошлом году относился к «самым бедным» в Волго-Вятском регионе, теперь, судя по всему, может позволить себе еще и бытовую технику, отпуск, а некоторые — и машину: во всех этих категориях произошло увеличение количества людей.

Впрочем, что сибиряку плохо, то на Волге считается приемлемым. В Поволжье хоть и самая большая доля людей, которым хватает только на еду и одежду, но население все же богатеет — правда, не так заметно, как в Волго-Вятском регионе. Здесь заметно прибавилось тех, кому хватает на отпуск (рост в полтора раза) и автомобиль (рост — почти в два раза).

Столичный регион, который традиционно считается самым богатым в необъятной России, не может похвастать оптимистичностью жителей. Машину здесь может позволить себе такая же доля людей, как на Дальнем Востоке, и меньше, чем в Центральном и Волго-Вятском регионах, а также в Поволжье. Зато здесь меньше всего людей, которым хватает только на еду и одежду. Кроме того, здесь больше всего тех, кто может позволить себе отпуск (вероятно, сказывается и доступность транспортной инфраструктуры в столице). Причем, судя по всему, рост благосостояния жители Москвы и Подмосковья воспринимают именно как возможность съездить куда-то на отдых — доля людей, кому хватает на отпуск, за год выросла почти на треть.

Россияне стали больше думать о ремонте и путешествиях и меньше — об обучении

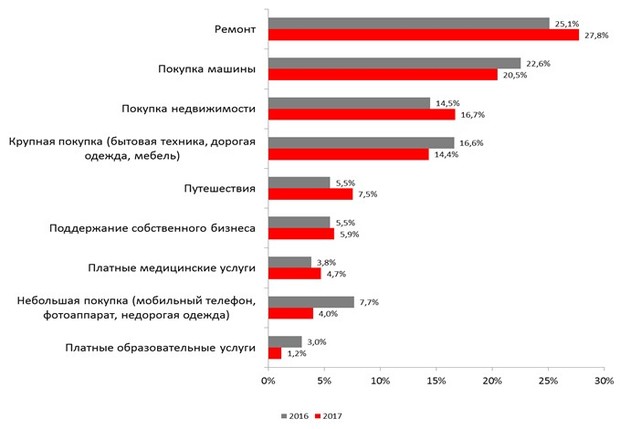

Если же говорить о целях, на которые россияне берут кредит, то можно заметить, что жители страны в 2017 году стали больше задумываться об обустройстве своего «гнездышка», а также о его покупке. Впрочем, принципиальных изменений за год не произошло.

Как следует из результатов опроса, основная цель потребительских кредитов для россиян — ремонт. На него берут больше четверти всех потребительских кредитов, причем по сравнению с 2016 годом эта цифра даже немного выросла. Вторая по значимости цель — покупка автомобиля, напротив, стала менее популярной. В 2017 году ее продекларировала примерно одна пятая респондентов — клиентов банка «Хоум Кредит».

Третья по значимости категория заемщиков обращается в банк за потребкредитом для покупки недвижимости. Таковых в 2017 году было 17%, причем по сравнению с прошлым годом этот показатель немного вырос (всего на 2%). На столько же снизилась доля людей, которые берут потребительские кредиты на крупные покупки — бытовую технику, дорогую одежду и мебель. В 2017 году доля таких заемщиков составляла чуть меньше 15%.

Остальные категории, на которые россияне берут кредиты, существенно менее значимые, хотя в сумме все же дают значительную долю. Так, например, пятое место занимают путешествия. За год этот показатель увеличился — так же, как и доля людей, берущих кредиты на поддержание собственного бизнеса. Увеличилась почти на треть доля кредитов на платные медицинские услуги (эта цель занимает седьмое место почти с 5%), а вот на небольшие покупки (такие как мобильный телефон, фотоаппарат или недорогая одежда) доля кредитов снизилась, причем почти в два раза. Кроме того, даже более чем в два раза снизилась популярность потребкредитов на образовательные услуги — сейчас их лишь немногим больше 1%.

Если брать, то наличными

Впрочем, независимо от целей кредита, россияне заинтересованы в основном в наличных деньгах. Такой вывод следует из опроса все того же банка. Получить «живые» деньги предпочитают две трети из тех, кто обращается за кредитом. Причем за год доверие россиян к наличным деньгам выросло — год назад этот показатель составлял лишь около 62%.

Вторая по популярности разновидность кредитования — POS-кредит. Он подразумевает, что кредитование происходит непосредственно в торговых точках на определенные товары — чаще всего такие кредиты выдаются на бытовую технику в соответствующих магазинах. Такие кредиты интересны примерно 15% респондентов, причем популярность их стабильна — за год показатель практически не изменился. Ипотека интересна чуть меньшему числу людей — примерно 13%, а кредитные карты нужны менее чем каждому десятому россиянину. Примерно такая же доля желающих взять автокредит, причем за год показатель снизился на треть — с 13,6% до 8,5%.

Впрочем, похоже, рост благосостояния в целом отталкивает россиян от кредитов (что логично). За год общее число желающих взять кредит сократилось с 26% до 22%. При этом почти треть респондентов не хотят брать кредиты, считая, что ставки в стране растут, — годом ранее таких людей было почти на треть меньше.

Аналитик банка «Хоум Кредит» Станислав Дужинский так комментирует эту ситуацию: «С одной стороны, мы отмечаем позитивные тенденции в отношении людей к кредитам. Россияне становятся более осторожными, осмотрительными, цели кредитования становятся все более фундаментальными. С другой стороны, банковская отрасль подвержена стереотипам восприятия. Люди считают, что ставки по кредитам растут — при том, что они постоянно снижаются».

Ипотека в Татарстане: молодые люди в браке берут кредит на 15—20 лет

Говоря о недвижимости, интересно обратиться к статистике, которую аналитическая служба «Реального времени» получила от другой кредитной организации, на этот раз местной — «Ак Барс» Банка.

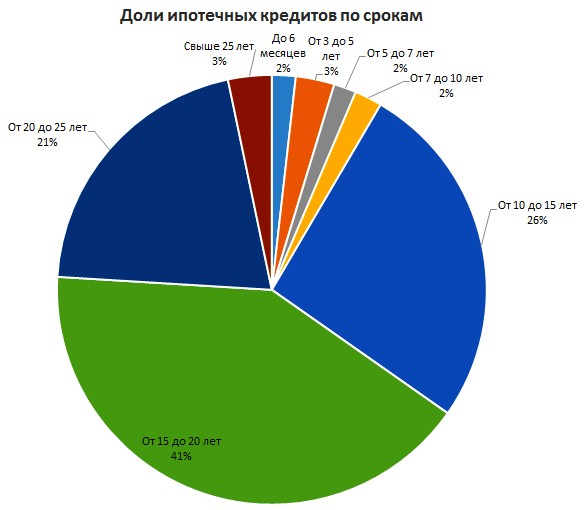

Как оказалось, основную массу ипотечных кредитов берут на достаточно длительный срок — от 15 до 20 лет. Таковых оказалось немногим меньше половины — 41%. Еще около четверти ипотечных кредитов взято на немного меньший срок — от 10 до 15 лет. На более долгий срок — от 20 до 25 лет — взято около пятой части всех ипотечных кредитов.

На этом «стандартные» сроки, на которые приходится львиная доля (около 85%) всех выданных ипотечных кредитов, заканчиваются. Другие сроки встречаются в разы реже. Так, примерно в 3% случаев выдаются очень долгие кредиты (сроком от 25 лет) и короткие — на срок от 3 до 5 лет. Меньше чем в 2% случаев встречаются кредиты на сроки от 5 до 7 и от 7 до 10 лет. Самые же редкие ипотечные кредиты — с необычным, очень коротким сроком — до полугода. Таких было выдано меньше 2%.

Самый распространенный размер первоначального взноса в банке составляет от 300 тысяч до 1,3 млн рублей — таких ипотечных кредитов было выдано около двух третей. Еще почти треть приходится на кредиты с первоначальным взносом в 1,3—3,3 млн рублей. Еще больший первоначальный взнос обеспечили лишь около 3% получивших ипотечный кредит. Меньше 300 тысяч рублей в качестве первоначального взноса предоставили примерно те же 3%. А вот ничтожная доля людей — 0,3% — получила ипотечный кредит вообще без первоначального взноса.

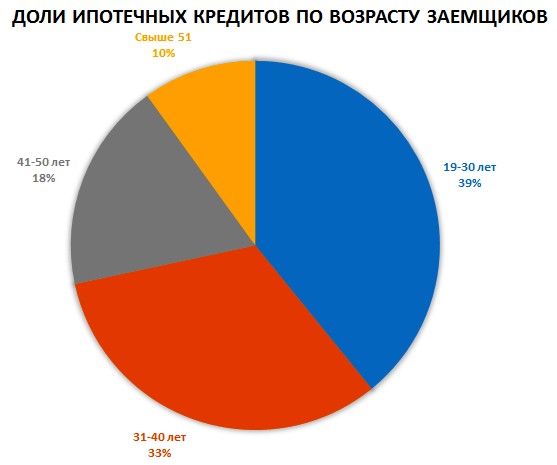

Основная аудитория, которая получает ипотечные кредиты, — люди в возрасте от 19 до 40 лет. Около 40% ипотечных кредитов приходится на людей в возрасте от 19 до 30 лет (кстати, их средняя зарплата, по данным банка, составляет около 46 тысяч рублей). Еще треть оформивших ипотеку — в возрасте от 31 до 40 лет (средняя зарплата получателей кредита в этом возрасте — около 63 тысяч рублей).

Количество кредитуемых более старшего возраста значительно меньше — людям в возрасте 41—50 лет было выдано менее одной пятой всех ипотечных кредитов (при этом у людей такого возраста самая высокая средняя зарплата — 64 тысячи рублей). Интересно, что только примерно каждый десятый кредит был выдан людям старше 51 года, при этом здесь зарплата резко падает и становится меньше, чем у получателей ипотеки 19—30 лет, — 45,7 тысячи рублей.

Кроме возраста, к портрету типичного получателя ипотечного кредита можно добавить еще пару деталей. С вероятностью почти в две трети это мужчина. Такова же вероятность, что обладатель ипотечного кредита состоит в браке. В разводе находится лишь каждый 10-й получатель ипотеки, а около трети — холосты.

Справка

В опросе банка «Хоум Кредит» приняли участие почти 2 тысячи человек (из них 1129 — женщины, 729 — мужчины). Возраст опрашиваемых — от 25 лет до 71 года.

Статистика «Ак Барс» Банка включает 1065 кредитов, выданных за последние полтора года (с 1 января 2016-го по 1 июля 2017 года).