«Время жить и время занимать»: в Татарстане почти на 60% выросло потребкредитование

Несмотря на лимиты на выдачу высокорисковых займов, рынок потребительского кредитования в начале 2023 года показал рост

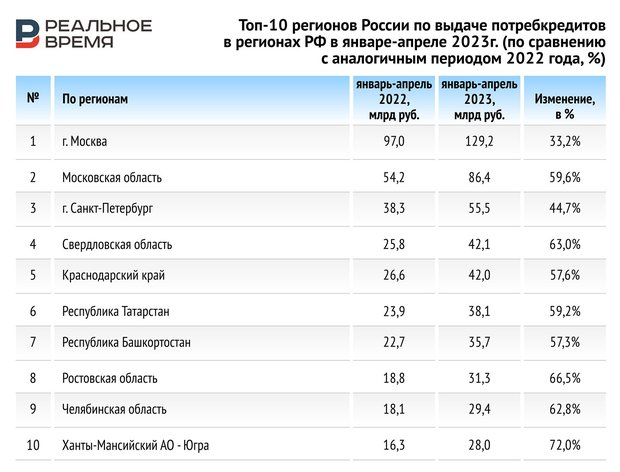

В России снова наметился рост потребительского кредитования. Наибольший объем кредитов выдан в Москве — почти 130 млрд рублей. Татарстан — на шестом месте в стране: в республике выдано 38,1 млрд рублей потребительских ссуд. В прошлом году на фоне санкций объем кредитования в Татарстане в первые месяцы упал до 23,9 млрд рублей. Сможет ли рынок восстановиться до докризисных уровней 2021 года, чем вызван неожиданный потребительский оптимизм, почему растет средний чек и готовы ли банки кредитовать в прежних объемах — в обзоре аналитической службы «Реального времени».

За первые четыре месяца 2023 года выдача потребительских кредитов (кредитов на покупку потребительских товаров) в Татарстане превысила 38 млрд рублей — это почти на 60% больше, чем за аналогичный период прошлого года, следует из данных Национального бюро кредитных историй (НБКИ).

Республика находится на 6-м месте среди регионов России по объемам потребительского кредитования. Ее опережают Москва (129,2 млрд рублей), Московская область (86,4 млрд рублей), Санкт-Петербург (55,5 млрд рублей), Свердловская область (42,1 млрд рублей) и Краснодарский край (42 млрд рублей).

В десятку наиболее активных по выдаче потребкредитов регионов России, по данным НБКИ, также вошли Башкортостан (35,7 млрд рублей), Ростовская область (31,3 млрд рублей), Челябинская область (29,4 млрд рублей) и Ханты-Мансийский автономный округ (28 млрд рублей).

Всего в январе — апреле 2023 года в России было выдано потребительских кредитов на 1,22 трлн рублей, или на 57,6% больше, чем за аналогичный период прошлого года (в январе — апреле 2022 года — 0,77 трлн рублей).

«Объем выданных потребительских кредитов в первые месяцы серьезно увеличился по сравнению с аналогичным периодом 2022 года. Во многом это связано с эффектом низкой базы из-за падения выдачи в марте — апреле прошлого года, после чего ситуация в этом сегменте розничного кредитования стабилизировалась, — отмечает директор по маркетингу НБКИ Алексей Волков. — Стоит отметить и динамику среднего чека потребкредита, который существенно вырос за последнее время, достигнув рекордных значений нынешней весной».

В целом, по его словам, банки продолжают придерживаться консервативной политики, но «качественным» заемщикам готовы выдавать потребкредиты со значительно более высоким средним чеком.

Рынок может расти и в кризис

С 2023 года в России действуют прямые количественные ограничения в сфере кредитования — макропруденциальные лимиты, которые позволяют ЦБ ограничивать выдачи высокорискованных кредитов. В апреле председатель банка России Эльвира Набиуллина, оценивая кредитование граждан в стране, назвала темпы его роста «нормальными».

«В прошлые годы мы обсуждали, что слишком быстро растет розничное кредитование, людям уже с большой долговой нагрузкой дают кредиты, они попадают в кредитную кабалу. И мы, наоборот, охлаждали, тормозили этот рынок, — сказала Набиуллина. — Сейчас, на наш взгляд, после такого падения потребительское кредитование восстанавливается нормальными темпами».

В Сбербанке сообщили, что сегодня чаще всего потребительские кредиты оформляют на срок до 1 года — 35% от общего числа заключенных договоров, более 5 лет — 34%. Самой активной категорией населения является аудитория от 35 до 45 лет. В большинстве случаев кредит оформляют женщины.

В «Банке Казани» прогнозируют восстановление потребительского кредитования в 2023 году при нейтральном внешнем фоне. «Мы наблюдаем стабильный рост объемов потребительского кредитования. К примеру, в мае к апрелю прирост составил 11%. Поэтому мы с оптимизмом смотрим на цели 2023 года», — отметили в кредитной организации.

Говорить о восстановлении до уровня 2021 года преждевременно, поскольку на рынке имеются дополнительные регуляторные ограничения и нет полноценного восстановления потребительского спроса, сообщили «Банке Казани». Мешает росту потребкредитования и нестабильный новостной фон — на рынке отчетливо прослеживается взаимосвязь между сильными инфоповодами и моделью поведения потребителей. Средний чек всегда растет в период изменений. Рост цен, желание клиента закрыть потребность в моменте, изменение стратегии со стороны банков приводит к повышению среднего чека по кредитованию.

В целом 2023 год показывает, что рынок может расти и в кризисный период по мере адаптации к новым условиям. Сегодня банки отошли от ограничений 2022 года и готовы кредитовать в прежних объемах.

Банки готовы повышать лимиты проверенным клиентам

«Потребительское кредитование постепенно восстанавливается на фоне стабилизации рыночной конъюнктуры. Однако банки придерживаются менее рискованной кредитной политики по причине сохранения экономической неопределенности, которая затрудняет прогнозирование платежеспособности потенциальных заемщиков, — комментирует младший директор по банковским рейтингам агентства «Эксперт РА» Анатолий Перфильев. — Также сдерживающее влияние на динамику потребкредитования оказывают меры регулятора по снижению уровня закредитованности населения, что отсеивает часть клиентов, имеющих невысокий уровень дохода или неофициальный доход».

«Как следствие, банки отдают предпочтение проверенным клиентам и готовы повышать им лимиты кредитования для обеспечения роста объема своих портфелей, что вместе с инфляционной составляющей (товары и услуги дорожают) прямо влияет на увеличение среднего чека потребительского кредита», — объясняет Перфильев.

По его прогнозам, объем потребительского кредитования сегодня имеет потенциал роста до уровня конца 2021 года.

Существующий уровень доходов не обеспечивает потребности людей

При этом существующий уровень доходов населения, по мнению эксперта, не обеспечивает потребности людей, и они вынуждены занимать. Экономическая ситуация в России в целом стабилизировалась, а увеличивающийся дефицит рабочей силы повысил уверенность населения в сохранении текущих доходов. «Свою роль играет и отсроченный спрос, который сформировался в прошлые годы из-за пандемии и СВО», — считает он.

Рост потребительского кредитования будет зависеть от процентных ставок банков и ситуации на рынке труда. Скорее всего, он продолжится, прогнозирует Шайахметов.

В мае выдача потребкредитов достигла рекордных значений

Отставание по объему выданных потребкредитов от начала 2021 года связано с достаточно сложной ситуацией в экономике, которая только начинает восстанавливаться после спровоцированного санкциями кризиса, а также с повышенными геополитическими рисками, отмечает эксперт.

«В таких условиях банки продолжают предъявлять более жесткие требования к заемщикам (хотя эти требования и заметно ослабли в сравнении с прошлым годом), а граждане с осторожностью подходят к наращиванию долговой нагрузки», — комментирует Додонов.

Определенную роль, по-видимому, играют и меры ЦБ РФ по сдерживанию розничного кредитования. «Тем не менее постепенный отход людей от сберегательной модели поведения все же происходит — об этом могут говорить, в частности, данные портала Frank RG, согласно которым в мае выдача потребкредитов в стране достигла рекордных 662,5 млрд рублей», — приводит пример аналитик ФГ «Финам».

В ближайшие месяцы потребкредитование продолжит активизироваться, однако по итогам года показатели 2021 года, скорее всего, не будут достигнуты, прогнозирует он. В том числе и в связи с мерами ЦБ РФ по охлаждению данного сегмента — с третьего квартала макропруденциальные лимиты будут дополнительно ужесточены.

Сработал эффект отложенного спроса

Значительные выдачи весной как в необеспеченной рознице, так и, например, в автокредитовании могут быть связаны с эффектом отложенного спроса, не исключает заместитель директора группы рейтингов финансовых институтов агентства НКР Егор Лопатин.

В случае отсутствия новых макрошоков можно ожидать умеренной динамики сегмента. Тем не менее восстановление кредитной активности до уровня 2021 года маловероятно. По прогнозу НКР, портфель необеспеченных кредитов в текущем году прибавит 12—15%.