Остается неизменной с декабря 2023-го: ЦБ сохранил ключевую ставку на уровне 16%

ЦБ не исключил повышения в дальнейшем

Совет директоров Центробанка решил сохранить ключевую ставку на уровне 16%.

— Текущие темпы прироста цен перестали снижаться и остаются вблизи значений I квартала 2024 года. Рост внутреннего спроса продолжает значительно опережать возможности расширения предложения товаров и услуг, — сообщили в ЦБ.

При этом регулятор не исключает повышения ставки в дальнейшем. Зампред ЦБ РФ Алексей Заботкин 21 мая заявлял, что сценарий повышения ставки будет предметно рассматриваться и на июньском заседании.

— При этом для возвращения инфляции к цели потребуется существенно более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось в апреле. Согласно прогнозу Банка России, c учетом проводимой денежно-кредитной политики годовая инфляция вернется к цели в 2025 году и будет находиться вблизи 4% в дальнейшем, — подчеркнули там.

«Реальное время» писало, что рынок готовился к возможному повышению ключевой ставки. Руководитель отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая прокомментировала: «Впрочем, как следует из резюме ЦБ, опция повышения ставки рассматривалась и на февральском, и на мартовском, и на апрельском заседаниях. Но тогда достаточно четко транслировался сигнал, что это не базовый сценарий, а мнение отдельных членов совета директоров».

Следующее заседание совета директоров Банка России по ключевой ставке пройдет 26 июля 2024 года.

«Регулятор подошел к вопросу рационально — пауза удерживается, но риторика ужесточилась»

Решение ЦБ «Реальному времени» прокомментировал эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер. По его словам, баталии за и против повышения ключевой ставки шли все последние недели.

Из-за пессимистичных ожиданий рынка произошел обвал акций, облигаций и уменьшилась стойкость рубля, и сейчас по факту решения ЦБ может быть возвратное движение финансовых инструментов.

— Удержание ставки на прежнем уровне в целом позитив для рисковых бумаг, поскольку нет необходимости пересчитывать дисконты и снижать оценку стоимости бизнеса корпораций. Индекс МосБиржи после сильного майского падения на 12% может продолжить восстановление. Ориентир бенчмарка вверх на лето — область 3300—3400 п., — подчеркнул Михаил Зельцер.

Что касается рубля, то иностранные валюты могут уже нащупать локально дно и оттолкнуться вверх.

— Отскок доллара может привести пару USD/RUB выше 90, а по максимуму технически видится 91 — как середина диапазона многомесячного боковика. Для евро ориентир выше 98, а юань летом может быть поближе к 12,5. О девальвации рубля речи по-прежнему не идет — валютные барьеры государства со стороны ЦБ и нормативов репатриации выручки экспортеров на страже нацвалюты надолго, — заявил эксперт.

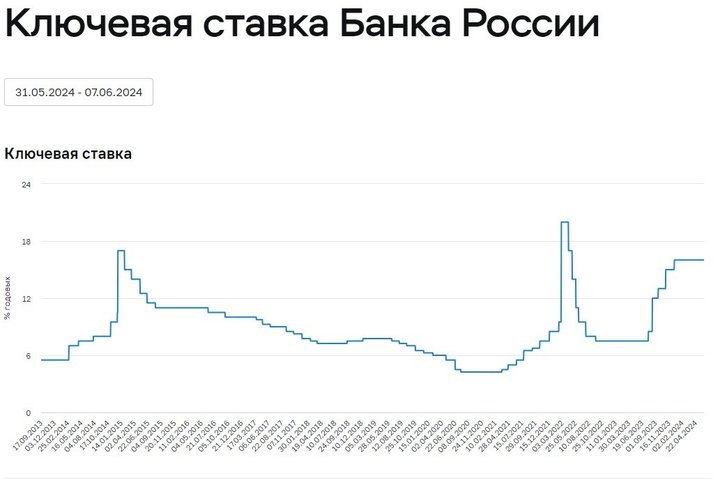

Ставка остается неизменной с декабря 2023 года

В начале 2023-го ключевая ставка была на уровне 7,5%. Повышение произошло в августе — сначала до 8,5%, потом до 12%. Далее ставка росла до декабря — 15 декабря ее увеличили до 16%.

«Реальное время» публикует хронологию динамики ключевой ставки с февраля 2022 года:

- 28 февраля 2022 года — повышение с 9,5% до 20% годовых;

- 11 апреля 2022 года — понижение с 20% до 17% годовых;

- 29 апреля 2022 года — понижение с 17% до 14% годовых;

- 27 мая 2022 года — понижение с 14% до 11% годовых;

- 10 июня 2022 года — понижение с 11% до 9,5% годовых;

- 21 июля 2022 года — понижение с 9,5% до 8% годовых;

- 16 сентября 2022 года — понижение с 8% до 7,5% годовых;

- 21 июля 2023 года — повышение с 7,5% до 8,5% годовых;

- 15 августа 2023 года — повышение с 8,5% до 12% годовых;

- 15 сентября 2023 года — повышение с 12% до 13% годовых;

- 17 октября 2023 года — повышение с 13% до 15% годовых;

- 15 декабря 2023 года — повышение с 15% до 16% годовых.

Максимальная за всю историю современной России ключевая ставка составляла 20%. До такой отметки Центробанк поднял ее после начала в 2022-м году специальной военной операции. До 28 февраля 2022 года она составляла 9,5%.