Арабский капитал приходит из Чечни: как раскачать долговой рынок исламских финансов

«АС САЛЯМ» попробовало открыть исламский «межбанкинг» для получения ликвидности из Эмиратов, но через Грозный

Российско-эмиратский Фонд имени Шейха Зайеда из Чечни выразил готовность восполнить дефицит ликвидности для участников эксперимента по партнерскому финансированию. В октябре фонд выкупил пилотный выпуск цифрового «мудараба» (аналог доверительного управления, — прим. ред.) в объеме 40 млн рублей, размещенного в интересах казанского ПО «Амаль». По словам организатора сделки Рената Едиханова, «мудараба» предоставлена пока на короткий срок — 1,5 месяца, и ожидаемой доходностью на уровне ключевой ставки в 19% годовых. «У стран ОИС есть порядка $0,5 трлн излишней ликвидности, но их притоку в Россию мешает отсутствие полноценной финансовой инфраструктуры», — отметил доцент кафедры мировых финансовых рынков РЭУ им. Плеханова Ильяс Зарипов.

«Может быть, что-то есть, чтобы поднастроить»

«Эксперимент идет, но, может, не столь активно, как многие ожидали», — признавалась весной этого года глава ЦБ Эльвира Набиуллина, комментируя в Госдуме ход федерального эксперимента по партнерскому финансированию. К тому моменту в реестр ЦБ вошли около 14 организаций (в настоящее время в нем значится 27 организаций — прим. ред.), что не впечатляло прежде всего самого регулятора.

Инертность игроков в Банке России связали с необходимостью донастройки «функционала» исламского банкинга. «Я не думаю, что дело в самом механизме, который мы сделали по партнерскому финансированию. Он похож на то, что есть в международном опыте. Может быть, что-то есть, чтобы поднастроить», — предположила Набиуллина.

«Поднастроить», а точнее восполнить дефицит ликвидности для участников эксперимента по партнерскому финансированию попробовал российско-эмиратский Фонд имени Шейха Зайеда, получающий фондирование эмиратского Khalifa Fund for Enterprise Development как его дочерняя структура в Чеченской республике.

В октябре фонд выкупил пилотный выпуск цифрового «мудараба» (аналог доверительного управления — прим. ред.) в объеме 40 млн рублей, который был размещен в интересах казанского ПО «Амаль». «Мудараба» — это договор финансирования, в рамках которого инвестор предоставляет заемщику сумму финансирования и получает в качестве дохода долю от прибыли, генерируемой проектом, которую заемщик реализует за счет привлеченных средств. Иначе его называют договором доверительного управления.

Организатором сделки выступило казанское ПО «Ас Салям» Рената Едиханова, а сама сделка проходила в цифровом виде на инвестиционной площадке «Статус-Инвест». Здесь Фонд имени Шейха Зайеда разместил свободный капитал, а его реципиентом стало ПО «Амаль».

Организаторы назвали сделку стартом к формированию рынка «межбанковского» капитала, так как его участники — представители двух регионов — смогли опробовать инструмент для наполнения ликвидностью рынка партнерского (исламского) финансирования в стране.

«Мудараба» с привязкой к «ключу» ЦБ

Детали сделки раскрыл председатель правления «Ас Салям» Ренат Едиханов. По его словам, «цифровая мудараба» размещена на срок до 1,5 месяца, а запланированная доходность инвестора обговорена в пределах текущей ключевой ставки ЦБ. Основными направлениями вложений станут приобретение техники и оборудования, сырья для производства, приобретение недвижимости, рассказал он. Шариатскую экспертизу по данному продукту осуществлял глава шариатского совета «Ас Салям» Булат Мулюков (магистр по исламским финансам, первый в России международный сертифицированный эксперт по контролю за деятельностью исламских финансовых инcтитутов AAOIFI).

Привлечение российско-эмиратского Фонда имени Шейха Зайеда стало возможным по одной причине — партнеры поддержали идею создать исламский «межбанковский» рынок долгового капитала, рассказал «Реальному времени» Ренат Едиханов.

— Одна из целей федерального эксперимента — это привлечение инвестиций. Но ее невозможно достичь без формирования «межбанка», то есть площадки, на которой участники могут обмениваться ликвидностью. Кто-то может взять в долг, а кто-то — дать в долг. Из этого вырастает инфраструктура для привлечения долгосрочных инвестиций. Здесь участники смогут получить свободную ликвидность, чтобы инвестировать в различные исламские финансовые продукты, — пояснил он.

Первая межбанковская сделка прошла согласование в ЦБ, уточнил Едиханов. Она базируется на правовой основе договора займа, однако с рядом особенностей, регламентированных 417-ФЗ и требованиями шариата. В частности, вместо классической ставки процента указывается вознаграждение, рассчитываемое по формуле, учитывающей результат финансово-хозяйственной деятельности заемщика, рассказали в АО «Статус»: «Необходимость площадки с ликвидностью давно озвучивалась. Для участников эксперимента это та стартовая ступень, с которой начинается развитие рынка партнерского капитала в целом».

В будущем готовятся новые сделки. По словам Рената Едиханова, с Фондом имени Шейха Зайеда достигнута договоренность о внедрении различных финансовых продуктов на территории России, в том числе и на платформе «Статус».

Эксперимент с татарской «пропиской»

Как известно, федеральный эксперимент по партнерскому финансированию стартовал в сентябре 2023 года после подписания ФЗ-417 президентом страны Владимиром Путиным. Пилот рассчитан на 2 года — до сентября 2025 года и проходит в четырех регионах — в Татарстане, Башкортостане, Дагестане и Чечне. Цель — расширить доступ к исламским продуктам для широкого круга людей вне зависимости от вероисповедания.

Исламский банкинг основан на этическом подходе к ведению бизнеса — нельзя взимать ссудный процент, нельзя наживаться одному за счет другого, когда в сделках оказывается в выгоде лишь одна сторона. По нормам шариата партнеры в равной степени несут ответственность как за возможные убытки, так и за прибыль, и направляют деньги в те проекты, которые приносят пользу обществу, его традиционным ценностям.

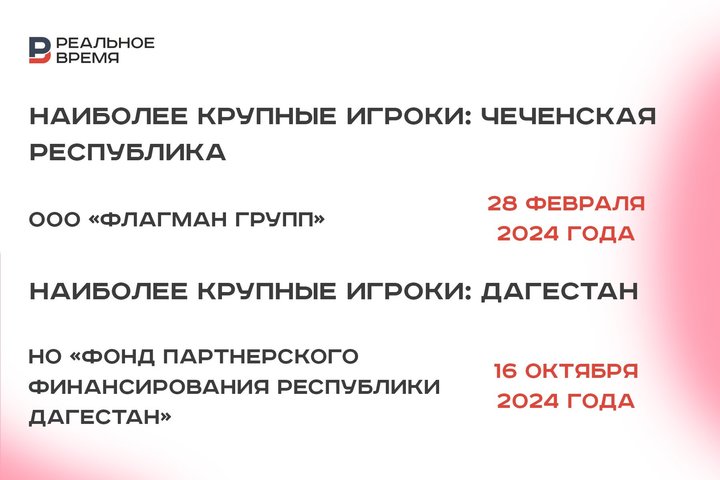

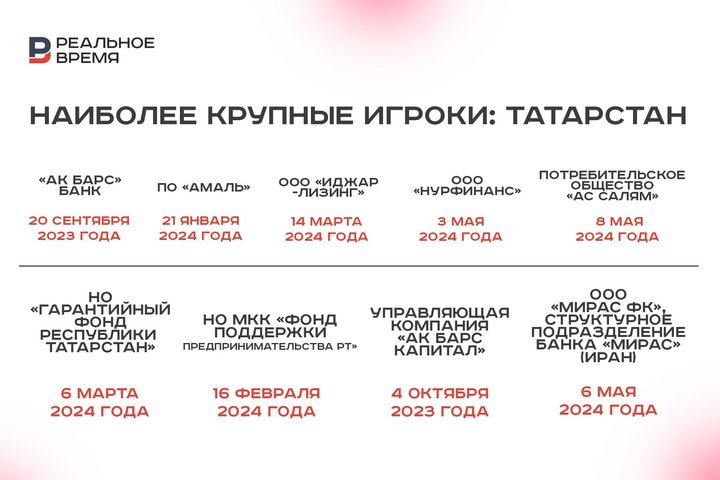

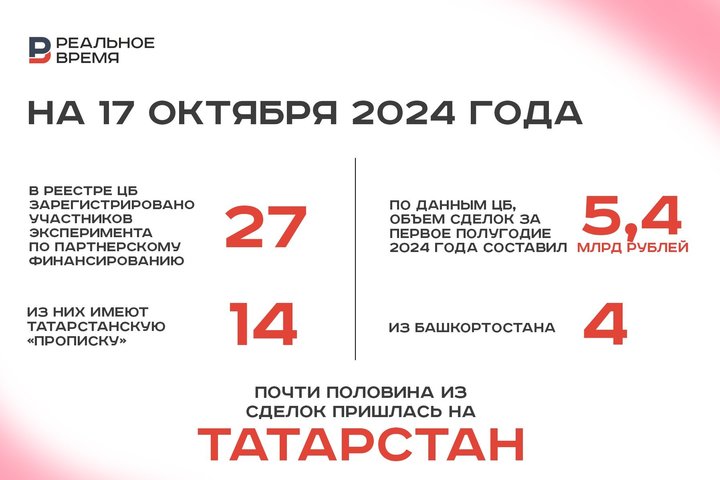

Основной посыл эксперимента — сделать сделки по шариату публичными. Ради этого обязанностью участников стала регистрация с реестре ЦБ, постановка на учет в Росфинмониторинге и регулярная сдача отчетности о совершенных сделках. По данным ЦБ, на 17 октября 2024 года в реестре зарегистрировано 27 участников эксперимента по партнерскому финансированию. 14 из них имеют татарстанскую «прописку», 4 — из Башкортостана и по одной организации значится из Чечни и Дагестана.

Среди остальных 13 — федеральные банки — Сбербанк, «Т-банк», «Металлоинвестбанк», «Тимер» банк, хотя на рынке работает гораздо больше игроков.

Работающих на рынке как минимум вдвое больше, чем в реестре ЦБ

Медленно растет и количество сделок. По итогам первого полугодия 2024 года их объем в рамках эксперимента составил 5,4 млрд рублей, докладывала директор департамента стратегического развития финансового рынка Центробанка Екатерина Лозгачева на Кавказском инвестиционном форуме в Грозном в июле этого года.

— Объем сделок по привлечению средств составляет 3 млрд рублей, объем средств по размещению — 2,4 млрд рублей. Если говорить про число участников эксперимента — а это те, кто у нас вошел в реестр Банка России,— на текущий момент число увеличилось до 23. Количество организаций, которые фактически осуществляют услуги партнерского финансирования, больше минимум в два раза, — подчеркнула она, давая понять, что ЦБ видит нежелание игроков в регионах регистрироваться.

С этим согласны и региональные власти. «В Дагестане более 15 организаций предоставляют услуги партнерского финансирования, но ни одна из них не хочет регистрироваться в реестре ЦБ из-за «нежелания показывать свои объемы», — обратила внимание начальник отдела Агентства по предпринимательству и инвестициям Дагестана Мария Джамалутдинова во время встречи в АИР в октябре этого года.

Участники эксперимента признали, что принятие федерального закона повысило доверие и привлекательность исламских инструментов. Но нужно вовлекать в эксперимент и тех, кто работает на рынке исламских финансов других регионов, заметил глава Минэкономики РТ Мидхат Шагиахметов. По его данным, объем сделок в Татарстане с начала года вырос до 3,6 млрд рублей. Но тормозом на пути к «малазийскому чуду» являются отсутствие финансовой инфраструктуры. По его словам, республика готовит поправки в ФЗ-417 с тем, чтобы первыми в стране провести размещение капитала через сукук.

Оптимизм по поводу официального признания в России исламской экономической модели сменяется трезвой оценкой ее реальных возможностей в стране, рассказал «Реальному времени» руководитель одной из крупных компаний. Где брать капитал для масштабирования операций по правилам шариата? Если в мусульманских странах давно сложился межбанковский долговой рынок в системе норм шариата, откуда игроки черпают финансовые ресурсы, то в России пока нет и намека на возможность размещения сукук (т. е. исламских облигаций) в будущем. Отсутствие возможности восполнения ликвидности — большой минус в правовой основе федерального эксперимента.

Особо чувствительны к нехватке ликвидности — системные банки уровня «Сбера», «Т-банка» — у них как раз всегда есть «под рукой» свободный капитал под размещение по канонам шариата. Дефицит испытывают небанковские исламские организации, кому в «ручном режиме» сначала приходится привлекать, а потом размещать капитал по правилам шариата. И таковых большинство среди участников федерального эксперимента.

— Небанковские компании живут в условиях дефицита и профицита — и это нехорошо сказывается на финансовых результатах, — заметил спикер. — Были попытки обмена капиталом, но тогда не было площадки, которая могла бы синдицировать сделки. Ренат Едиханов стал первопроходцем в формировании рынка долгового капитала, и личные связи с представителями Фонда Зейда помогли провести пилотную сделку. У этого фонда большие возможности. Они получают прямое фондирование из Эмиратов. Видимо, у них большой объем достаточной ликвидности, и они предложили свои ресурсы, чтобы оживить долговой рынок в стране.

По словам одного из разработчиков законопроекта, сначала была идея заложить в него «комплексный подход как в Казахстане». «Там сразу предусмотрели выпуск исламских облигаций, а также внесли поправки в Налоговый кодекс страны с освобождением от НДС для тех, кто вошел в реестр регулятора. Ввели специальную главу, где предусмотрен облегченный режим налогообложения. В российском праве такого нет. Здесь еще много пробелов, которые мешают создавать финансовую инфраструктуру», — отметил он.

Нужен ли российский рынок арабским шейхам

Без межбанковской долговой площадки привлекать средства арабских шейхов невозможно. «У представителей стран ОИС есть порядка 0,5 трлн долларов США в виде излишней ликвидности, которую исламские инвесторы не могут вложить в свои страны и пытаются найти возможности в других странах, рассматривая Россию в качестве одного из приоритетных объектов для инвестиций, — заметил доцент кафедры мировых финансовых рынков и финтеха РЭУ им. Г.В. Плеханова Ильяс Зарипов. — Россия привлекает высокой нормой прибыли, низким уровнем налогов, возможностью получения госгарантий, благоприятным отношением к исламскому миру и др. Кроме того лидеры ОИС Саудовская Аравия и ОАЭ вошли в состав БРИКС, что также предполагает усиление инвестиционного сотрудничества с Россией как многостороннего, так и двустороннего».

В этих странах наиболее популярным способом привлечения капитала в экономику является сукук. Его рынок оценивается в $132 млрд, и за последние 10 лет он вырос в восемь раз, следует из данных Центра статистических, экономических и социальных исследований и подготовки кадров для исламских стран (SESRIC). В настоящее время исламские финансово-кредитные продукты по нормам шариата предоставляют 172 организации, их количество ежегодно растет. Но все-таки в мусульманском мире доминируют традиционные финансово-кредитные институты, кто предоставляет услуги исламского банкинга. По данным SESRIC, таковых 294, а средний темп прироста услуг вырос на 28%. Это объясняется тем, что глобальные банки имеют больше доступной ликвидности для выпуска халяльных финансовых продуктов.

Для привлечения арабских инвесторов по шариатским стандартам в России должны быть созданы благоприятные условия:

- устойчивая и комфортная для инвесторов исламская финансовая инфраструктура (исламские банки, страховые компании, исламский сегмент фондового рынка) и правовая система;

- система защиты прав иностранных инвесторов. Для иностранных исламских инвесторов необходимо, чтобы им было комфортно и быстро не только вкладывать ресурсы в российские проекты, но также удобно и выводить заработанную прибыль. Также необходимо подумать и о некоторых преференциях для иностранных инвесторов, например, обязательных государственных гарантиях разного уровня в зависимости от масштабности и важности для страны инвестиционного проекта;

- высокая норма прибыли, экономическая привлекательность проекта.

— Не все из этих условий созданы. Нет надежной инфраструктуры: если в качестве банка-партнера можно использовать «Сбер», то такафуль-компаний в России нет, не развит исламский фондовый рынок. Есть некая правовая основа партнерских финансов в виде единственного закона о начале эксперимента, но нет комплексного законодательства. Политической стабильности также не наблюдается, и пока трудно спрогнозировать перспективы снижения политической напряженности и улучшения показателей страновых рисков России. Специальных преференций для исламских финансистов — инвесторов также не предусмотрено, — отметил собеседник издания.

Чего можно ждать от эксперимента? «Постепенного, но устойчивого увеличения числа участников эксперимента, большего вовлечения традиционных российских банков, более равномерного распределения участников за счет Чечни, Башкортостана и Дагестана, — полагает он. — Сейчас идет явное доминирование татарстанских компаний, а также расширение продуктовой линейки, количества и общего объема сделок. Кроме того в качестве реального прогресса, я бы стал рассматривать факты появления компаний исламского такафуль страхования, активизации работы на исламском сегменте фондового рынка, выпуски сукук российскими эмитентами, развития образовательной компоненты и узнаваемости исламских ( партнерских) финансов среди россиян».