Антон Табах: «В конце года мы увидим замедление экономики»

Главный экономист «Эксперт РА» — о том, что будет с инфляцией до конца года и каковы риски ипотечного пузыря

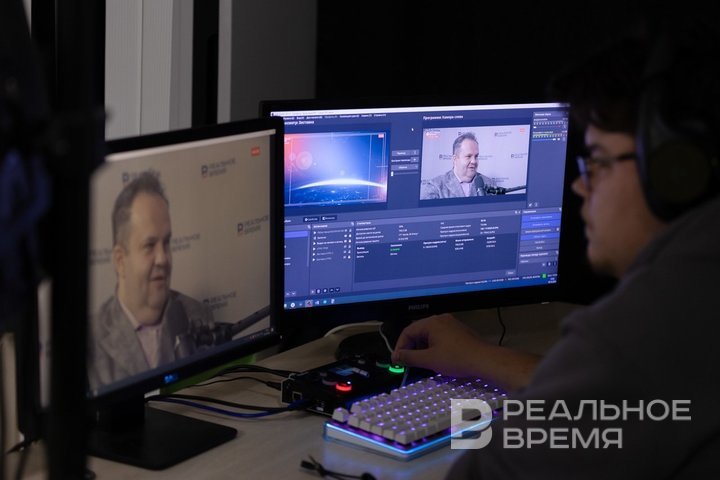

Более двух лет экономика России развивается под беспрецедентными санкциями Запада. Несмотря на сложную обстановку и многочисленные ограничения, Центробанк считает, что экономика России «перегрета», и с июля 2023 года планомерно ужесточает денежно-кредитную политику. Что произошло бы, если бы ведомство Эльвиры Набиуллиной не повысило ключевую ставку более чем в два раза, удастся ли регулятору «задушить» инфляцию и насколько сегодня реальна угроза ипотечного пузыря — обсудили в прямом эфире «Реального времени» с главным экономистом «Эксперт РА», доцентом экономфака МГУ Антоном Табахом.

Тем, кто берет кредиты, можно только посочувствовать

— Антон Валерьевич, сегодня мы обсуждаем ситуацию в экономике России, которая более двух лет живет под санкциями и, несмотря на это, растет, как говорит ЦБ, даже перегрета. Регулятор считает, что требуется жесткая денежно-кредитная политика, поскольку экономику надо «остужать». Давайте обсудим ключевую ставку, за ней следят уже рядовые граждане. Следующее заседание совета директоров — 25 октября. Как считаете, поднимут ли снова ключевую ставку?

— Из комментариев руководства Центрального банка практически неизбежно следует, что ставка будет поднята. Более того, если, например, до внесения бюджета и некоторых других новостей было ощущение, что ставку поднимут на один процентный пункт, то сейчас есть весьма высокая вероятность, что она может достичь 21% уже в октябре.

Индексация тарифов идет опережающими темпами, и это носит инфляционный характер. Сам бюджет России достаточно жесткий и стабильный, но вот то, что как бы за бюджетом стоит, некоторые вещи явно будут способствовать росту инфляции.

Транзакционные издержки растут. Условно говоря, несколько лет назад оплата внешнеторгового контракта занимала несколько минут, и в общем было без разницы, в каком банке у тебя счет и в каком банке счет у твоего контрагента, а теперь транзакции занимают недели, а то и месяцы, и стоит это не просто кратно дороже, а на порядок дороже. Эти издержки производители и посредники вынуждены перекладывать на потребителя.

С этой точки зрения, мотивация у ЦБ РФ повысить ставку есть. Но у любого экономического решения есть цена, и мы, я думаю, сегодня тоже поговорим об этом. Скорее всего, будет хорошо тем, кто открывает новые депозиты. Хотя есть ощущение, что как раз ставки по депозитам близки к своим пикам уже сейчас. А тем, кто берет кредиты, можно только посочувствовать.

— Ставка поднимается уже с июля прошлого года, тем не менее потребительская активность остается достаточно высокой. Люди продолжают брать кредиты, несмотря на высокий процент. В дальнейшем рост потребительского и автокредитования замедлится?

— С одной стороны, есть ставка, а с другой стороны, есть действительно объективный рост доходов населения, причем в первую очередь у того населения, которому до этого много лет, скажем так, не доплачивали, а сейчас, наоборот, есть сверхурочная работа, дополнительные смены, возможность перейти на более оплачиваемую работу, соответственно, раньше были низкие ставки, но у тебя не было денег, чтобы заплатить первоначальный взнос. Теперь вроде кредит сильно дороже, но у тебя появились деньги.

Люди привыкли за последние три года, что зарплаты растут опережающими темпами. Цены тоже растут быстро. Соответственно, если у вас инфляция и ты рассчитываешь, что у тебя зарплата быстро растет, то чисто психологически процент для тебя менее важен. То есть процент, безусловно, важен. Наверное, никто не будет брать автокредит по ставке займов в микрофинансовых организациях.

С корпоративными кредитами то же самое. Если мы посмотрим на то, на что берут корпоративные кредиты, чаще всего это оборотный капитал либо под возросшую в последнее время потребительскую активность, либо под госконтракты, которые нужно железно выполнить. Ставка здесь менее важна. При этом, опять же, если потребитель может взять кредит сейчас и, допустим, ставка повысилась, ему хорошо, потому что он одолжил дешево, то с бизнесом так не работает, потому что примерно половина кредитов в бизнесе с плавающей ставкой.

Скорее всего, ставку будут снижать медленно и с оглядкой

— Можно сейчас спрогнозировать, когда ЦБ все-таки начнет снижать ставку?

— Аналитики должны немножко проявить смирение и понимание, что инструменты не всегда дают точные прогнозы. Я специально взял то, что обсуждалось в конце прошлого года, и посмотрел, как это выглядит отсюда. Ожидалось, например, что сейчас ставка как раз начнет снижаться, а к новому году станет в районе 13% и инфляция будет сильно ниже.

Сейчас вот все бегают, как белки-истерички, от финансовых гуру до не очень компетентных экономических журналистов и кричат, что происходит ужас и рубль падает. Но рубль сейчас находится примерно там же, где он был год назад. Соответственно, теперь следующий вопрос: когда же все-таки мы достанем карты Таро и кофейную гущу?

Проблема в том, что когда мы говорим о текущей инфляции или о других показателях, мы часто смотрим в зеркало заднего вида, то есть мы видим последствия того, что было, а не то, что будет. Поэтому смотреть надо на разного рода опережающие индикаторы: закупки материалов, ситуацию на сырьевых рынках, инфляционные ожидания, на ту же кредитную активность. Здесь мы видим охлаждение. Скорее всего, экономика России уже начала замедляться. Уже не так быстро растут зарплаты, и уже не во всех секторах. Кредитная активность стала меньше. И все это к I кварталу 2025 года даст замедление инфляции. Хотя она будет далека от того, что хотелось бы увидеть Центральному банку.

Можно предположить, что примерно к лету Центральный банк начнет снижать ставку. Но если брать в качестве примеров те страны, которые ранее проходили через похожие сценарии, в частности, Казахстан, Бразилию и Мексику (хотя там нет такого санкционного давления на экономику или расходных статей, связанных с СВО), получается, что, скорее всего, ставку будут снижать медленно и с оглядкой.

Возможно, инфляция в 4% является в сложившейся внешней ситуации недостижимой

— Кстати, представители ЦБ заявляли, что они достаточно поздно начали повышать ключевую ставку, надо было делать это раньше. Согласны с этим тезисом?

— Это сложный вопрос, потому что у меня и у, скажем так, представителей экономической мысли, к которым я себя отношу, есть большие вопросы по тому, что делает ЦБ РФ. То есть так ли нужно ради достижения инфляции в 4%, что называется, убить все живое, кроме имеющего прямое государственное финансирование? Да, тогда инфляция будет ниже, но это все равно что в организме, например, сконцентрироваться только на достижении определенной температуры вне зависимости от того, что происходит с другими показателями. Если температура низкая — повышаем, если высокая — вкалываем лошадиную дозу жаропонижающего. При этом не разбираемся в причинах этого жара, не смотрим, что там с давлением и пищеварением. Но у всего есть цена. И у борьбы с инфляцией через повышение ставки тоже есть цена. Например, резко снижается инвестиционная активность.

Цель по инфляции в 4% устанавливалась совершенно в других условиях, при других транзакционных издержках, которые висят на экономике, при других потребностях в инвестициях и при другом доступе к капиталу.

Может быть, цель по инфляции все-таки надо сдвинуть, потому что, возможно, инфляция в 4% является в сложившейся внешней ситуации недостижимой? Это вопрос дискуссионный и очень интересный в прикладном разрезе повышения ключевой ставки. То есть стоит ли овчинка выделки?

Понятно, что никто не хочет, чтобы инфляция была как в Турции. Любой человек, который последнее время был в Турции, понимает, что там творится что-то ненормальное, когда у них курс практически не меняется из-за высоких ставок, а инфляция была за прошлый год порядка 60%. Турция — это пример скорее неудачной денежно-кредитной политики, которая очень непоследовательна и не достигает своих целей.

— ЦБ мотивирует повышение ключевой ставки еще и тем, что сберегательная активность населения все равно слабая.

— Сберегательная активность не то чтобы слабая, она, во-первых, в среднем слабая, потому что далеко не у всех есть деньги, которые можно сберегать в больших масштабах, a во-вторых, она все-таки краткосрочная, потому что большинство депозитов у нас размещаются на полгода, год или два. Надолго люди не вкладываются. Но у банков сегодня нет доступа к дешевым и длинным деньгам, соответственно, для этого запускаются инвестиционные льготы, создается программа долгосрочных сбережений, которая сделана по лучшим мировым лекалам. Ну вот посмотрим, как она заработает.

Если ты ушел вперед, скорее всего, тебя будут догонять

— Давайте поговорим о ситуации в экономике Татарстана. У нас сложилась достаточно тревожная тенденция. Индекс промышленного производства перестал расти и даже начал одно время падать. Если сравнивать с регионами, даже ПФО, по-моему, у нас один из самых низких показателей.

— Сейчас на промышленности Татарстана сказывается пресловутой эффект базы. Вы более развитый регион, чем почти все соседи. Татарстан всегда был в лидерах. Соответственно, если ты уже ушел вперед, то, скорее, тебя будут догонять. В Татарстане много экспортеров, они сегодня сложно живут, та же нефтянка и прочее. У многих регионов вокруг выше доля того сектора, который получил плюсы от повышенных госрасходов. У вас и так все было достаточно хорошо, но другие ушли вперед по внешним факторам.

У Татарстана почти все показатели на очень хорошем уровне. Просто раньше был большой отрыв от соседей, а сейчас отрыв стал поменьше, но это не потому, что в Татарстане стало хуже, а потому что соседи по разным причинам стали лучше себя чувствовать.

— Как дальше будет развиваться ситуация в регионах?

— Это зависит от дальнейшего сценария развития экономики, поэтому тут надо всегда делать оговорку, что, если все будет идти примерно так, как идет сейчас, скорее всего, мы увидим достаточно заметное замедление, скажем так, в тех секторах, которые напрямую не завязаны на государственные деньги и на базовое потребление.

Но экономика не рухнет на 20%, она редко падает на 20%. Это должно быть какое-то мегасобытие, «черный лебедь», нашествие летающих тарелок.

Экономика довольно инерционная, очень многие процессы идут вне зависимости от внешних факторов. Мы, скорее всего, в конце этого года увидим замедление и в следующем году еще более сильное замедление в экономике, но при этом не рецессию именно из высокого уровня госрасходов.

Мы, скорее всего, увидим, что на рынке труда ситуация не станет сильно лучше, это долгоиграющие процессы демографического свойства. Но бурный рост заработных плат везде прекратится.

Бюджет следующего года не очень щедрый, но, опять-таки, если посмотреть суммарно на социальные расходы, на то, что будут тратить регионы, социальный фонд и федеральный бюджет, там все достаточно хорошо. Предстоящие налоговые изменения коснутся, скорее, бизнеса, но коснутся сильно.

Очереди в обменных пунктах — это просто красивая картинка

— В этом году произошла психологически сложная для многих россиян ситуация, когда доллар исчез с Мосбиржи и формировать курс доллара ЦБ начал на основе данных банков. Тут же пошли предположения, что теперь у нас не свободно конвертируемый доллар и что регулятор может сделать какой ему угодно курс.

— Журналистам и блогерам надо о чем-то писать. На самом деле, Россия в каком-то смысле последние 30 лет выделялась из общемировой практики, потому что практически везде валютой торгуют вне биржи. Биржевая торговля валютами — это не такое частое явление, но у нас исторически сложилось, что рынок был биржевой. Но вот прошло со времени запрета торгов долларом и евро на Мосбирже четыре месяца. И что мы видим? Рынок подстроился на самом деле, и в июне было понятно, что к этому были готовы все стороны — и регулятор, и биржа, и даже те, кто санкции налагал.

Наличная валюта живет своей жизнью, она еще с 2022 года живет под определенными ограничениями, но никакого дефицита долларов нет.

Опять же у рядовых граждан есть какое-то завышенное представление о собственной значимости на валютном рынке. Спешу расстроить: очереди в обменных пунктах — это просто красивая картинка для телевизионщиков, когда они есть, а их обычно нет, потому что реально обороты наличного рынка на порядки отличаются от оборота между крупными корпоративными участниками и банками, за которыми государство в лице Центрального банка очень сильно приглядывает.

— Кстати, про валюту. Мы уже обсуждали единую валюту стран БРИКС, которая, как вы считаете, вовсе не нужна. А смогут ли эти страны договориться об альтернативной системе платежей?

— Если мы посмотрим на то, что происходит, то определенные подвижки в эту сторону есть. Появляются системы трансграничных платежей, альтернативные SWIFT, которая до введения санкций была единственной, общепризнанной и универсальной. Сложно представить, что на предстоящем саммите в Казани подпишут какую-нибудь декларацию о создании общей платежной системы, которая объединит Египет и Эфиопию с Эмиратами, которые с точки зрения организации финансового рынка находятся на первом месте среди мировых финансовых центров. Скорее всего, расчеты будут идти между странами с примерном одинаковым уровнем экономического развития и потребностями. Видимо, какое-то время будет существовать несколько платежных систем, и дальше какая-то из них может стать общепризнанной.

Это будет долгий процесс. Если мы посмотрим на формирование практически любых платежных систем, их создание занимало десятилетия. Сейчас все происходит быстрее, но это не вопрос пары деклараций и договоренностей. И даже если правительства и центральные банки договорятся, к этому должны подключиться все банки. А это очень консервативные структуры, там многие боятся американский санкций.

Собственно, единственное, где Соединенные Штаты действительно являются не просто крупной экономикой с большими ресурсами, а гегемоном, — это финансовый сектор, и именно поэтому финансовые санкции наиболее ощутимы. Поэтому мне кажется, что в направлении создания альтернативных платежных систем может быть объявлено какое-то движение, могут быть сделаны шаги, но не надо ждать быстрого реального результата.

В следующем году мы увидим охлаждение кредитования и экономическое замедление

— В заключение нашей беседы можете дать прогнозы, как будут развиваться различные секторы экономики в дальнейшем?

— Это все-таки немножко за пределами моей повестки. Но, скорее всего, мы увидим в следующем году достаточно сильное охлаждение кредитования и достаточно сильное экономическое замедление. Но это не означает, что все встанет. Скорее так: то, что бурно росло, вдруг окажется, что не растет, а там, где было просто стабильно, активность станет меньше.

Понятно, что инфраструктурные или нацпроекты и вся экосистема, связанная с ними, будут чувствовать себя достаточно хорошо. Там деньги ассигнованы при любом сценарии. А, например, в жилом строительстве, скорее всего, будет замедление из-за изменений на ипотечном рынке. Соответственно, будет запущено меньше новых проектов как раз в следующем и в 2026 году.

— Отмена и ужесточение льготных ипотечных программ, о которые ломали копья долгое время ЦБ, Минфин и Минстрой, серьезно повлияла на рынок. Верите в то, что в России существует ипотечный пузырь?

— Примерно такой же вопрос мне четыре года назад уже задавали. Как раз еще ковид был, мы сидели на расстоянии, в «намордниках» (тоже, кстати, уже почти забыли, как все это было). Собственно говоря, было стойкое ощущение, что нет ипотечного пузыря, но есть ипотечные пузырики. То есть в отдельных регионах — например, тогда дальневосточная ипотека вызвала большой всплеск цен.

Пузыря на ипотечном рынке нет, потому что для пузыря требуется сильный отрыв по доходам, а этого нет, потому что доходы населения выросли. Риска просрочки тоже нет. Но ипотечные пузырики есть, потому что определенные негативные вещи накапливались. Выгодоприобретателями по льготной ипотеке были все-таки не люди. В первую очередь выиграли застройщики и банкиры, опосредованно выиграли владельцы вторичного жилья, потому что цены и там подтянулись. И колоссальная разница в ценах между квадратным метром на первичном рынке и на вторичном — это неправильно. Теперь, скорее всего, ситуация будет сбалансирована.

— Спасибо за интересную беседу и что пришли в студию «Реального времени».

— Желаю читателям «Реального времени» хорошего дня и хорошей осени. Ну и чтобы из тех прогнозов, которые сегодня озвучивались, были сделаны важные и полезные выводы именно для вас, потому что самое главное — быть внимательным и думать своей головой, а не слушать рекламу гуру или аналитиков.