Вкладчики порадовали банкиров валютой: банки к декабрю сполна компенсировали осенний отток

В ноябре физлица принесли в топ-5 банков 310 млрд рублей. Регулятор, тем временем, снова решил остудить кредитование

Пять наиболее прибыльных банков обеспечили девятую часть общего финансового результата сектора по итогам 11 месяцев. Крупнейшие игроки в ноябре сполна компенсировали последствия прошлого оттока розничных вкладов. Тем временем ЦБ пытается подавить аппетиты банкиров к рискованному кредитованию населения и напоминает, как важно «вовремя остановиться». Эти и другие события — в ежемесячном банковском обзоре «Реального времени».

В ноябре — минус девять

Действующих кредитных организаций за 11 месяцев 2018 года стало на 9 меньше — 490. Без лицензии осталось шесть банков, большинство из которых занимало место во второй—третьей сотнях по активам. Это банк «Первомайский» из Краснодара, а также московские «УМ-Банк», «Русский ипотечный банк», «Банк инноваций и развития», «Москва» и «Агросоюз».

Как остудить кредитование

Портфель банковских кредитов физическим лицам и нефинансовым компаниям в ноябре вырос почти на 410 млрд рублей — до 47,8 трлн; в годовом выражении его рост превысил 13%. Здесь, правда, нужна дежурная оговорка: розничный сегмент по-прежнему в два с лишним раза опережает корпоративный. Портфель юридических лиц с 1 декабря 2017-го вырос менее чем на 10% (до 33,1 трлн). Между тем долг населения перед банками в прошлом году ежемесячно увеличивался на 1—2%, причем в ноябре рост ускорился. В итоге годовая динамика в «рознице» составила 23%, а объем портфеля превысил 14,7 трлн рублей.

Все труднее найти тех, кто был бы не в курсе дискуссии о перспективах накопления «плохих» долгов, в которую то и дело вступают представители ЦБ, аналитики, да и сами участники рынка. К слову, консенсус в ней так и не найден.

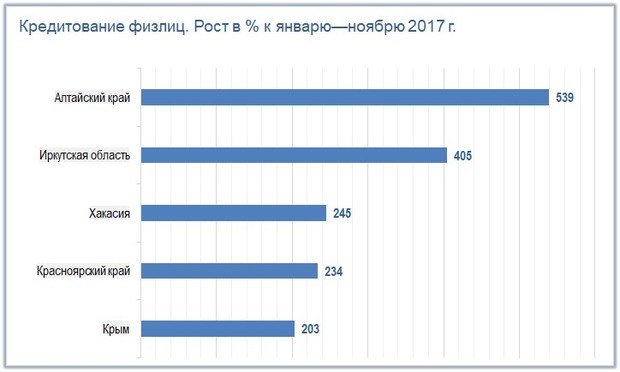

С начала 2018 года россияне получили 11,1 трлн рублей кредитов, на 36% больше, чем в январе—ноябре 2017 года. В некоторых, порой не самых благополучных регионах динамика кредитования в несколько раз превосходит среднероссийскую. Но рост объема кредитов пока не сопровождается ухудшением их качества. Напротив, доля просроченного долга в розничном портфеле снижается: на начало декабря она составляла 5,5% (в корпоративном портфеле — 6,6%).

Регулятор недавно предпринял очередную попытку охладить рынок, с 1 апреля 2019 года повысив надбавки к коэффициентам риска по необеспеченным ссудам с полной стоимостью от 10 до 30%. Сложно сказать, насколько предыдущее повышение снизило аппетит банкиров к риску. Однако, по словам Ирины Носовой, замдиректора группы банковских рейтингов АКРА, без этих мер темпы роста необеспеченного кредитования могли быть намного выше.

«Закредитованность населения через 12—18 месяцев может привести к значительному ухудшению качества кредитного портфеля банков, специализирующихся на необеспеченном кредитовании. Регулятор не желает этого допускать. Мы считаем, что динамика потребкредитования будет значительно сдерживаться Банком России, а коэффициенты будут повышаться до тех пор, пока регулятор не достигнет желаемой цели по охлаждению выдач», — говорит Носова.

Вкладчики возвращают валюту

Клиенты в ноябре продолжали нести банкам свои сбережения. В целом по сектору прирост вкладов населения и компаний составил 519,3 млрд рублей. В частности, депозиты юрлиц выросли на 437,5 млрд рублей, вклады физических лиц — на 81,8 млрд.

Крупнейшие участники рынка наконец сполна компенсировали последствия сентябрьского оттока (тогда розничные вкладчики вывели из пяти крупнейших банков 187,5 млрд рублей). В ноябре объем вкладов населения в банках из топ-5 увеличился на 309,7 млрд рублей. Прирост у Сбербанка составил 186,7 млрд, у ВТБ — 48,6 млрд, у «Газпромбанка» — 19,7 млрд, у «Россельхозбанка» — 20,4 млрд рублей, у «Альфа-Банка» — 34,3 млрд рублей.

Впрочем, положительной динамика была только по вкладам в иностранной валюте (+$0,9 млрд за месяц в целом по сектору); рублевые вклады россиян сократились на 51,8 млрд.

«Объяснение мне видится довольно простое, — говорит управляющий директор «Национального рейтингового агентства» Павел Самиев. — В августе и сентябре был серьезный отток валютных вкладов в связи с тем, что люди боялись их конвертации в рублевые и запрета корсчетов в иностранной валюте. Но потом стало понятно, что предпосылок для серьезных проблем в коротком периоде, в общем-то, нет. Плюс банки повысили ставки по долларовым депозитам».

«Объяснение мне видится довольно простое, — говорит управляющий директор «Национального рейтингового агентства» Павел Самиев. — В августе и сентябре был серьезный отток валютных вкладов в связи с тем, что люди боялись их конвертации в рублевые и запрета корсчетов в иностранной валюте. Но потом стало понятно, что предпосылок для серьезных проблем в коротком периоде, в общем-то, нет. Плюс банки повысили ставки по долларовым депозитам».

Пять игроков — 90% прибыли

По итогам 11 месяцев нетто-прибыль банков составила 1,28 трлн рублей, в 1,5 раза превысив результат января—ноября 2017-го. Но примерно девятую часть общего финансового результата обеспечили пять наиболее прибыльных банков.

Среди них самый существенный рост прибыли показал государственный «Бинбанк» — в 4,7 раза в годовом выражении. Результат Сбербанка увеличился на 22%, ВТБ — в 2,3 раза, «Альфа-Банка» — в 2,4 раза. В то же время «Газпромбанк» сократил прибыль на четверть.

Одновременно четверть российских банков закончили 11 месяцев с общим убытком в размере 504 млрд рублей. Самый большой убыток показали «Банк АВБ» (-297,1 млрд рублей), «Траст» (-124,1 млрд), «Московский областной банк» (-14,8 млрд), «Промсвязьбанк» (-10,7 млрд) и «Азиатско-Тихоокеанский банк» (-9,7 млрд).

Нетто-результат татарстанских кредитных организаций (кроме небанковских) за 11 месяцев составил 6,4 млрд рублей, за год увеличившись в 2,7 раза. Убыток был лишь у двух игроков — «Алтынбанка» (-1,8 млн рублей), а также «ИК Банка» (-120,3 млн рублей). Наибольший прирост прибыли в годовом выражении показали «Ак Барс Банк» (в 3,5 раза), «Энергобанк» (в 2,2 раза) и «Банк Казани» (в 2,1 раза).

| № | Наименование банка | за 11 месяцев 2018 года | за 11 месяцев 2017 года | Изменение, тыс. рублей |

| 1 | Сбербанк России | 758.857.550 | 624.187.614 | 134.669.936 |

| 2 | ВТБ | 202.585.461 | 90.118.313 | 112.467.148 |

| 3 | Альфа-Банк | 89.770.198 | 37.694.739 | 52.075.459 |

| 4 | Бинбанк | 62.616.027 | 13.391.908 | 49.224.119 |

| 5 | Газпромбанк | 26.842.454 | 36.178.567 | -9.336.113 |

| 6 | Райффайзенбанк | 22.236.908 | 21.613.055 | 623.853 |

| 7 | ЮниКредит Банк | 19.846.148 | 28.041.971 | -8.195.823 |

| 8 | Совкомбанк | 17.552.961 | 10.593.527 | 6.959.434 |

| 9 | Тинькофф Банк | 16.010.198 | 16.212.117 | -201.919 |

Сбербанк в поисках нового бренда

В декабре стало известно, что крупнейший банк страны может изменить бренд: Сбербанк, возможно, откажется от слова «банк» в названии некоторых своих продуктов и дочерних структур. «Мы это действительно обсуждаем, пока рано об этом заявлять, [но] мы эту тему проговариваем», — рассказал Герман Греф. По его словам, речь идет не о новом названии для самого банка, а о бренде для экосистемы, в которую сегодня входят десятки компаний. Сейчас Сбербанк — это «значительно больше, чем банк», добавил он.

Кроме того, Греф анонсировал оптимизацию сети отделений: Сбербанк будет закрывать точки с низкой посещаемостью, кроме отделений в сельской местности. «Глобально люди все меньше и меньше будут ходить в отделения для того, чтобы там получить услугу. Скорее всего, наша сеть сохранится как консультационные пункты, куда человеку будет удобно зайти и получить консультацию», — сказал глава Сбербанка телеканалу «Россия 24».

Споры об отсрочке по ипотеке

Центробанк начал продвигать идею «ипотечных каникул» — он предлагает сделать так, чтобы граждане могли временно приостанавливать выплаты по ипотеке в случае непредвиденных обстоятельств, таких как потеря работы или заболевания, которые приводят к временной нетрудоспособности.

В свою очередь Минфин отреагировал на предложение ЦБ сдержанно. Замминистра финансов Алексей Моисеев назвал идею хорошей. «Другой вопрос, который всегда возникает: за чей счет банкет?» — добавил он. Если банки будут «прощать долги каждому второму», это увеличит ставки для тех заемщиков, которые не воспользовались каникулами, заявил чиновник.

А глава Ассоциации российских банков Гарегин Тосунян сказал, что ЦБ в этом случае не может что-либо диктовать рынку — банки сами должны решать, надо ли предоставлять клиентам отсрочку по ипотеке.

А глава Ассоциации российских банков Гарегин Тосунян сказал, что ЦБ в этом случае не может что-либо диктовать рынку — банки сами должны решать, надо ли предоставлять клиентам отсрочку по ипотеке.

ВТБ будет вещать и лечить

ВТБ стал участником еще нескольких непрофильных проектов. Как сообщили «Ведомости», госбанк и «Национальная медиа группа» выкупили компанию «СТС Медиа», объединяющую телеканалы «СТС», «СТС Love», «Домашний» и «Че». Также вместе с «АФК «Система» ВТБ приобрел у холдинга Alvansa фармацевтическую компанию «Оболенское». Новые владельцы рассчитывают создать игрока, который войдет в топ-10 российских компаний в фармацевтическом сегменте.

Почему важно вовремя остановиться

В декабре Центробанк опубликовал аналитическую записку «Опыт двух кредитных бумов в России и текущий рост ипотеки: почему важно вовремя остановиться». В качестве эпиграфа департамент исследований и прогнозирования ЦБ использовал слова из фильма «Игра на понижение» (The Big Short), повествующего о развитии ипотечного кризиса в США 2007—2008 годов.

«Полученный результат указывает на то, что банки могут недооценивать риски кредитования, — заявили авторы исследования. — Это происходит в том числе из-за зависимости решения о выдаче кредитов от позиции других банков, которые в совокупности могут влиять на динамику макроэкономических переменных. Такое несовершенство оценки кредитных рисков требует вмешательства регулятора в виде своевременного введения макропруденциальных мер».